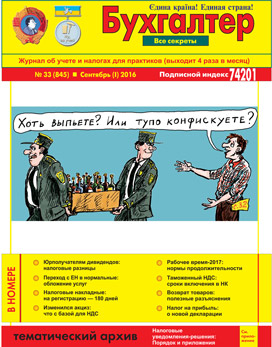

Журнал о бухучете и налогах для практиков № 33 (845) Сентябрь (I) 2016

В новом номере журнала «Бухгалтер»:

Юрполучателям дивидендов: налоговые разницы

Переход с ЕН в нормальные: обложение услуг

Налоговые накладные: на регистрацию — 180 дней

Изменился акциз: что с базой для НДС

Рабочее время-2017: нормы продолжительности

Таможенный НДС: сроки включения в НК

Возврат товаров: полезные разъяснения

Налог на прибыль: о новой декларации

Темархив: Налоговые уведомления-решения: Порядок и приложения

И себя показать!

без НДС:

услуги, связанные с организацией выставок за рубежом, не облагают НДС

Письмо Государственной фискальной службы Украины от 04.08.2016 г. № 16935/6/99-99-15-03-02-15

Государственная фискальная служба Украины рассмотрела письмо плательщика относительно определения объекта обложения налогом на добавленную стоимость по операциям по поставке услуг за пределами таможенной территории Украины и, руководствуясь статьей 52 Налогового кодекса Украины (далее — Кодекс), сообщает.

Как указано в письме, предприятие принимает участие в зарубежных выставках, конференциях, семинарах, организаторами которых являются нерезиденты.

Подпунктом «б» пункта 185.1 статьи 185 Кодекса определено, что объектом обложения налогом на добавленную стоимость являются операции плательщиков налога по поставке услуг, место поставки которых расположено на таможенной территории Украины, в соответствии со статьей 186 Кодекса.

Согласно пункту 180.2 статьи 180 Кодекса лицом, ответственным за начисление и уплату налога в бюджет в случае поставки услуг нерезидентами, в том числе их постоянными представительствами, не зарегистрированными в качестве плательщиков налога, если место поставки услуг расположено на таможенной территории Украины, является получатель услуг.

В соответствии с подпунктом 186.2.3 пункта 186.2 статьи 186 Кодекса местом поставки услуг в сфере культуры, искусства, образования, науки, спорта, развлечений или других подобных услуг, включая услуги организаторов деятельности в указанных сферах и услуги, предоставляемые для устройства платных выставок, конференций, учебных семинаров и других подобных мероприятий, является место фактического их предоставления.

Таким образом, в случае если поставка услуг, предоставляемых для устройства платных выставок, конференций, учебных семинаров и других подобных мероприятий, осуществляется за пределами таможенной территории Украины, такие услуги не являются объектом обложения НДС и у лица, которое их получает, не возникает обязанность относительно начисления и уплаты налога на добавленную стоимость по таким операциям.

И. о. заместителя Председателя ГФСУ М. Продан

От редакции

Налоговики напомнили, что ответственным за начисление и уплату НДС при поставке услуг нерезидентами является получатель услуг. Об этом сказано в п. 180.2 НКУ.

Со своей стороны добавим, что такому получателю совсем необязательно самому быть зарегистрированным в качестве плательщика НДС.

Напомним: даже незарегистрированные получатели «нерезидентских» услуг имеют права, исполняют обязанности и несут предусмотренную законом ответственность как плательщики налога (п. 180.3 НКУ).

Налоговики также отметили, что согласно п/п. 186.2.3 НКУ местом поставки услуг в сфере культуры, искусства, образования и т. п., включая услуги организаторов для устройства платных выставок, конференций, учебных семинаров и других подобных мероприятий, является место их фактического предоставления. Поэтому услуги, связанные с организацией нерезидентом подобных мероприятий за пределами таможенной территории Украины, не являются объектом обложения НДС, и, соответственно, у их получателя нет обязанности по уплате «нерезидентского» НДС.

Налоговая разница:

налоговая дразнится

Налоговые разницы у получателей дивидендов: что Комитет ВР ответил ГФСУ

Письмо Комитета Верховной Рады Украины по вопросам налоговой и таможенной политики от 10.05.2016 г. № 04-27/10-465

Государственной фискальной службе Украины

В Комитет Верховной Рады Украины по вопросам налоговой и таможенной политики поступило письмо Государственной фискальной службы от 20.04.2016 № 1036/2/99-99-19-02-02-10 касательно согласования позиции Государственной фискальной службы в части применения норм Налогового кодекса Украины (далее — НКУ) относительно уменьшения финансового результата до налогообложения на сумму начисленных доходов в виде дивидендов, подлежащих выплате в пользу плательщика налога на прибыль от других плательщиков налога на прибыль. Относительно указанного вопроса сообщаем следующее.

В соответствии с подпунктом 140.4.1 пункта 140.4 статьи 140 НКУ финансовый результат до налогообложения уменьшается, в частности, на сумму начисленных доходов в виде дивидендов, подлежащих выплате в его пользу от других плательщиков налогов, которые уплачивают авансовые взносы по налогу на прибыль при выплате дивидендов.

Согласно абзацу первому подпункта 57.11.2 пункта 57.11 статьи 57 НКУ эмитент корпоративных прав, который принимает решение о выплате дивидендов своим акционерам (собственникам), начисляет и вносит в бюджет авансовый взнос по налогу на прибыль.

Абзац второй подпункта 57.11.2 пункта 57.11 статьи 57 НКУ определяет механизм расчета эмитентом корпоративных прав авансового взноса при выплате дивидендов. Для этого используется сравнение двух показателей — суммы начисленных дивидендов и объекта налогообложения, налоговое обязательство относительно которого погашено. Таким образом, результат такого сравнения может быть и не обязывающим эмитента вносить в бюджет соответствующую сумму авансовых взносов, однако это не является признаком того, что такой плательщик не имеет статуса плательщика авансовых взносов.

В связи с этим, независимо от того, уплатил эмитент корпоративных прав в бюджет сумму авансовых взносов или нет, он для целей обложения налогом на прибыль рассматривается как лицо, уплачивающее авансовые взносы при выплате дивидендов.

Таким образом, как усматривается из смысла указанных норм, использование получателем дивидендов возможности уменьшения своего финансового результата до налогообложения на сумму начисленных доходов в виде дивидендов не должно зависеть от фактической уплаты авансовых взносов по налогу на прибыль при выплате дивидендов плательщиком налога, выплачивающим такие дивиденды.

Кроме того, для целей НКУ дивидендами считается платеж, который осуществляется юридическим лицом в связи с распределением части его прибыли, рассчитанной по правилам бухгалтерского учета (подпункт 14.1.49 статьи 14 НКУ). А в соответствии с пунктом 4 П©БУ 15 дивиденды начисляются из суммы чистой прибыли, то есть после начисления всех налогов.

Таким образом, поскольку плательщик налога на прибыль де-юре является плательщиком авансовых взносов при выплате дивидендов, а также для предупреждения двойного налогообложения одного и того же финансового результата, плательщик налога на прибыль (получатель дивидендов) имеет право уменьшить финансовый результат до налогообложения на сумму начисленных доходов в виде дивидендов от любого плательщика налога на прибыль.

Учитывая вышеуказанные аргументы, не можем согласиться с позицией Государственной фискальной службы (письмо от 20.04.2016 г. № 1036/2/99-99-19-02-02-10) относительно лишения права отдельных плательщиков налогов на уменьшение финансового результата до налогообложения на сумму начисленных доходов в виде дивидендов.

Председатель Комитета по вопросам налоговой и таможенной политики Н. Южанина

От редакции

Данное письмо Комитета ВР является ответом на письмо ГФСУ от 20.04.2016 г. № 1036/2/99-99-19-02-02-10, в котором налоговики придерживаются следующей позиции: если авансовый «дивидендный» взнос не уплачивался по различным причинам, то уменьшение финрезультата не проводится. ГФСУ обратилась в Комитет ВР относительно согласования своей позиции, и он с ней не согласился.

Комитет ВР разъяснил, что плательщик налога на прибыль (получатель дивидендов) имеет право уменьшить финансовый результат до налогообложения на сумму начисленных доходов в виде дивидендов от любого плательщика налога на прибыль.

Вытекает такой вывод из того, что плательщик налога на прибыль де-юре является плательщиком авансовых взносов в случае выплаты дивидендов. Мотивом такого разъяснения является избежание двойного налогообложения одного и того же финрезультата.

То есть Комитет полагает, что нужно обращать внимание на то, обязан ли такой плательщик налога уплачивать «дивидендные» авансы в принципе, а не на то, поступила ли сумма авансов в бюджет.

Мы, кстати, считаем эту позицию правильной, ведь НКУ никаких условий в этой части не содержит.

Налог на налоге сидит и налогом подналоживает

Лизингополучатель компенсирует лизингодателю транспортный налог: что с НДС

Письмо Государственной фискальной службы Украины от 04.08.2016 г. № 16931/6/99-99-15-03-02-15

Государственная фискальная служба Украины рассмотрела письмо плательщика относительно порядка обложения налогом на добавленную стоимость компенсации транспортного налога, который уплачивается лизингополучателем лизинговой компании, и, руководствуясь статьей 52 Налогового кодекса Украины (далее — Кодекс), сообщает.

Согласно подпункту «б» пункта 185.1 статьи 185 Кодекса объектом налогообложения являются операции плательщиков налога по поставке услуг, место поставки которых расположено на таможенной территории Украины, в соответствии со статьей 186 Кодекса.

При этом поставка услуг — любая операция, не являющаяся поставкой товаров, или другая операция по передаче права на объекты права интеллектуальной собственности и другие нематериальные активы или предоставлению других имущественных прав относительно таких объектов права интеллектуальной собственности, а также предоставлению услуг, потребляемых в процессе совершения определенного действия или осуществления определенной деятельности (подпункт 14.1.185 пункта 14.1 статьи 14 Кодекса).

В соответствии с пунктом 188.1 статьи 188 Кодекса в базу налогообложения включаются стоимость поставляемых товаров/услуг (за исключением суммы компенсации на покрытие разницы между фактическими расходами и регулируемыми ценами (тарифами) в виде производственной дотации из бюджета и/или суммы возмещения арендодателю — бюджетному учреждению расходов на содержание предоставленного в аренду недвижимого имущества, на коммунальные услуги и на энергоносители) и стоимость материальных и нематериальных активов, которые передаются плательщику налогов непосредственно получателем товаров/услуг, поставленных таким плательщиком налога.

Следовательно, средства, которые получаются лизинговой компанией от лизингополучателя в виде компенсации расходов на уплату транспортного налога, включаются в базу обложения НДС такой лизинговой компании и облагаются НДС в общеустановленном порядке.

И. о. заместителя Председателя ГФСУ М. Продан

От редакции

Налоговики разъяснили, что средства, которые получает лизинговая компания от лизингополучателя в виде компенсации расходов на уплату транспортного налога, включаются в базу обложения НДС такой лизинговой компании и облагаются НДС в общеустановленном порядке.

Они отметили, что в соответствии с п. 188.1 НКУ в базу налогообложения включаются стоимость поставляемых товаров/услуг и стоимость материальных и нематериальных активов, которые передаются плательщику налогов непосредственно получателем товаров/услуг, поставленных таким плательщиком налога.

Судя по всему, компенсация транспортного налога лизингодателю заложена в состав лизингового платежа. Напомним, что согласно ч. 2 ст. 16 Закона «О финансовом лизинге» лизинговый платеж может состоять из следующих частей: суммы возмещения части стоимости предмета лизинга; вознаграждения лизингодателю за полученное в лизинг имущество; компенсации расходов по кредиту; других расходов лизингодателя, непосредственно связанных с выполнением договора лизинга. Именно в последнюю часть лизингового платежа, как правило, включают возмещение различных расходов лизингодателя.

В частности, в него включают и возмещение расходов лизингодателя на страхование переданного в лизинг объекта (см., например, Вестник налоговой службы Украины» № 13/2012 на с. 19). Так что компенсации расходов по транспортному налогу — там самое подходящее место.

Подробности – в свежем номере журнала «Бухгалтер».